Характеристика форм бухгалтерской отчетности

- Что такое бухгалтерская отчетность — для чего она нужна

- Цели и пользователи составления финансовой отчетности

- Виды и формы бухгалтерской отчетности

- Формы финансовой (бухгалтерской) отчетности

-

Требования и структура, примеры

- Бухгалтерский баланс

- Требования к бухгалтерскому балансу

- Структура бухгалтерского баланса

- Отчет о финансовых результатах

- Отчет об изменениях капитала

- Структура отчета об изменениях

- Отчет о целевом использовании средств

- Структура отчета о целевом использовании средств

- Отчет о движении денежных средств

- Приложение к бухгалтерскому балансу

- Специфика заполнения приложения к бухгалтерскому балансу

- Куда и когда нужно представить бухгалтерскую отчетность

- Ответственность за нарушение законодательства в области финансовой (бухгалтерской) отчетности

Что такое бухгалтерская отчетность — для чего она нужна

Бухгалтерская (или финансовая) отчетность — важная информация об экономическом положении определенного экономического учреждения на период отчетной даты, экономических итогов автономной работы бизнеса, движении денежных средств за весь период отчета. Данная информация обязана быть систематизирована в соответствии с законами Российской Федерации.

Периодичность составления бухгалтерской (финансовой) отчетности

Бизнес обязан предоставлять годовую финансовую (бухгалтерскую) отчетность, согласно параграфу 2 статьи 13 Федерального закона от 06.12.2011 № 403-ФЗ.

Промежуточная бухгалтерская (финансовая) отчетность за отчетный период менее года составляется экономическим субъектом в случаях, когда договорами, законодательством, решениями собственника экономического субъекта или учредительными документами установлен обязательный порядок ее предоставления (согласно п. 4 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ).

Осторожно! Если преподаватель обнаружит плагиат в работе, не избежать крупных проблем (вплоть до отчисления). Если нет возможности написать самому, закажите тут.

Состав бухгалтерской (финансовой) отчетности

Промежуточная финансовая (бухгалтерская) отчетность состоит из:

- бухгалтерского баланса;

- отчета о финансовых результатах.

Данный состав актуален тогда, когда иное не устанавливается законодательством, учредительными документами, договорами или решениями собственника экономического субъекта (согласно п. 3 ст. 13 Федерального закона от 06.12.2011 № 402-ФЗ, а также п. 49 ПБУ 4\99).

Состав годовой финансовой (бухгалтерской) отчетности зависит от того, к какой категории относится экономический субъект:

- В случае ИП, а также филиалов\представительств\структурных подразделений организаций, которые созданы по законодательствам иностранного государства, но находятся на территории Российской Федерации. Если они в соответствии с налоговым законодательством Российской Федерации ведут учет доходов и расходов или (и) других объектов налогообложения в порядке, который установлен указанным законодательством, с них не требуется составление бухгалтерской (финансовой) отчетности (согласно п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

- В случае субъектов малого предпринимательства, некоммерческих организации, организаций, которые получили статус участников проекта по реализацию исследований, коммерциализации результатов, разработок в соответствии с Федеральным законом от 28 сентября 2010 года № 244-ФЗ «Об инновационном центре «Сколково». Такие организации могут составлять упрощенный вариант бухгалтерской (финансовой) отчетности (согласно п. 4 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

- В случае иных организаций, в том числе организаций, финансовая (бухгалтерская) отчетность которых должна быть подвержена аудиту в обязательном порядке, ЖСК, микрофинансовых организаций, кредитных потребительских кооперативов, организаций государственного сектора, коллегий адвокатов, юридических консультаций, политических партий, нотариальных палат, региональных подразделений политических партий, адвокатских палат, некоммерческих организаций, которые включены в реестр некоммерческих организаций, выполняющих функции иностранного агента, согласно пункту 10 статьи 13.1 Федерального закона от 12 января 1996 № 7-ФЗ «О некоммерческих организациях». Такие организации обязаны составлять бухгалтерскую (финансовую) отчетность в общем порядке (согласно п. 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ).

Упрощенная годовая финансовая (бухгалтерская) отчетность состоит, согласно п. 6 Приказа Минфина Российской Федерации от 02.07.2010 № 66н) из:

- бухгалтерского баланса;

- отчета о финансовых результатах;

- отчета о целевом использовании средств (исключительно для НКО);

- приложений к бухгалтерскому балансу, отчету о целевом использовании средств, отчету о финансовых результатах, в которых приводится самая важная информация, без которой невозможно оценить финансовое положение организации или финансовых результатов деятельности организации.

Общий порядок предусматривает оформление в составе годовой финансовой (бухгалтерской) отчетности (согласно пунктам 1 и 2 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ, а также пунктам 28-31 ПБУ 4\99):

- бухгалтерского баланса;

- отчета о финансовых результатах;

- отчета о целевом использовании средств (исключительно для НКО);

- отчета об изменениях капитала;

- отчета о движении денежных средств;

- приложений к бухгалтерскому балансу, отчету о целевом использовании средств, отчету о финансовых результатах, в которых приводится самая важная информация, без которой невозможно оценить финансовое положение организации или финансовых результатов деятельности организации.

Цели и пользователи составления финансовой отчетности

Главная цель финансовой отчетности — предоставление информации о финансовом состоянии, изменениях в финансовом состоянии организации, результатах ее деятельности. В отчетности должна находиться информация об активах, а также обязательствах компании, об итогах финансовых операций, событиях, которые способны изменить обязательства и активы.

Данная информация необходима большому кругу пользователей в процессе принятия экономических решений. Интересно то, что задачи, которые ставятся перед бухгалтерской отчетностью, в разных системах для бухгалтерского учета, часто совпадают.

Кто может быть пользователем бухгалтерской отчетности

Пользователями финансовой отчетности могут быть как инвесторы, так и сотрудники организации, поставщики, кредиторы, государственные органы, покупатели продукции организации, иные члены общества. Все пользователи обладают разными информационными потребностями.

Принципы составления отчетности

Существуют следующие принципы составления бухгалтерской (финансовой) отчетности:

- Объективный принцип (или objectivity principle). Предусматривает то, что бухгалтерская отчетность отражает настоящее состояние всех дел в организации.

- Принцип учета по начислению (или accrual principal). Предусматривает то, что должны быть учтены все денежные операции. То есть не только операции, которые связаны с деньгами, но и кредитные продажи, бартер, обмен активами и другие. Фиксируются сделки, которые обладают потенциальным выражение в денежном эквиваленте, однако факт уплаты денежных средств не обязателен.

- Принцип соответствия (или matching principle). Предусматривает то, что нужно учитывать расходы будущих периодов, которые должны быть капитализированы, а также переведены в раздел издержек по мере получения какого-то экономического эффекта. Нужно признать обязательствами расходы, прибыль от которых была получена, а оплата будет произведена в ближайшем\дальнейшем будущем.

- Принцип консерватизма. Предусматривает то, что нужно минимизировать риск включения в бухгалтерскую отчетность крайне оптимистичной информации о состоянии организации. Каждое слово должно быть обосновано.

- Принцип разумности. Предусматривает то, что необходимо избегать лишней детализации бухгалтерского учета.

Функции бухгалтерской отчетности

Смысл бухгалтерского учета содержится в сводке различных показателей за конкретный период по всем параметрам хозяйственной деятельности организации. Из-за этого можно сказать, что сущность отчетности бухгалтерского учета содержится в систематизации таких показателей, а также в представлении результатов расчетов, которые проведены по ним.

Все зависимости от типов и форм бухгалтерской (финансовой) отчетности, она выполняет конкретный ряд функций, для реализации которых отчетности составляется. На самом деле данный перечень включает только две функции:

- Информационная. В отчетности по бухгалтерскому учету представлена большая часть информации для заинтересованных в работе организации лиц. Отчетность говорит о финансовом положении организации, показывает, какие финансовые процессы происходят в компании, а также на результаты как промежуточные, так и итоговые.

- Контролирующая. При помощи бухгалтерского отчета собственники, руководители компании, государственные органы, инвесторы, вкладчики, иные внешние заинтересованные лица могут получать достаточно информации об эффективности работы этой организации. На основании полученной информации все эти лица способны делать выводы, нужно ли осуществлять изменения в политике компании, продолжать ли вкладывать инвестиции, стоит ли давать кредитные средства, соответствует ли деятельность организации закону.

Виды и формы бухгалтерской отчетности

Бухгалтерская финансовая отчетность является в своем роде конечным шагом, который подытоживает все процессы ведения бухгалтерского учета. Существует конкретная классификация бухгалтерской отчетности, предопределяющая разницу в составлении отчетности.

Типы бухгалтерской отчетности определяются по таким критериям, как:

- состав отчетности;

- назначение отчетности;

- данные, которые используются в отчетности.

Так можно типизировать виды бухгалтерской отчетности исходя из:

- сферы, для которой была составлена бухгалтерская документация;

- времени, за которое составляется отчетность;

- лица, которое будет рассматривать отчет;

- количества информации, которая есть в документации.

Согласно первому признаку — то есть по признаку сферу составления — бухгалтерская документация разделяется на:

- Управленческую. Управленческая документация составляется, прежде всего, для руководителей компании. Это необходимо, чтобы руководители знали о финансовом состоянии дел в компании, а также на базе этой информации способны были принимать рациональные решения по управлению компанией.

- Налоговую. Налоговая документация составляется для того, чтобы организация смогла подобрать для себя подходящий налоговый режим, а также сократить траты на налогообложение.

Второй признак — по времени — классифицирует бухгалтерскую отчетность на:

- Годовую. Для годовой отчетности характерно прописывание финансовых итогов организации за целый год. По этому отчету можно сделать выводы об эффективности работы организации за 12 месяцев. Год — стандартный период для отчетности.

- Промежуточную. Для промежуточной отчетности характерно прописывание финансовых итогов за период в три месяца\полгода\девять месяцев. Такой вид отчетности в большинстве случаев составляют для внутреннего пользования в компании, анализируют его данные как раз внутри организации.

Третий признак — назначение использования (кто будет анализировать бухгалтерский отчет) — позволяет выделить такие виды:

- Внутренняя. Внутренние отчеты готовятся для анализа руководству и сотрудникам компании.

- Внешняя. Бухгалтерские отчеты такого типа готовятся для внешних представителей — инвесторов, государственных органов, банков, кредиторов и других.

Четвертый признак — количество информации — способствует формированию следующих видов отчетности:

- Индивидуальные. В таких дают информацию о деятельность одной компании.

- Сводные. В подобных дается информация при помощи объединения нескольких отдельных отчетов компании.

- Консолидированные. В этом виде отчетов информация дается при помощи объединения документации юридических лиц, которые связаны друг с другом в финансовом и экономическом плане.

Самое важно отличие сводного и консолидированного видов в том, что сводная формируется в пределах одного владельца, а консолидированная формируется в пределах нескольких собственников. В сводном отчете отражается совокупность информации по различным структурам в рамках одной компании. Консолидированная отражает информацию по различным организациям. То есть объединяются самостоятельные структуры в формате одной большой компании.

Формы финансовой (бухгалтерской) отчетности

Бухгалтерская отчетность составляется для:

- страховых организаций;

- организаций (кроме страховых, кредитных, бюджетных);

- кредитных организаций;

- некредитных финансовых организаций;

- негосударственных пенсионных фондов.

Формы финансовой (бухгалтерской) отчетности для организации (помимо страховых, кредитных и бюджетных)

Выделяют следующие основные формы финансовой отчетности:

- бухгалтерский баланс — нужен для группировки пассивов и активов организации в денежном выражении;

- отчет о финансовых результатах — содержит информацию о расходах, доходах и финансовых результатах в сумме нарастающим итогом с начала года до отчетной даты;

- отчет об изменении капитала — содержит информацию о движении резервного, уставного и дополнительного капиталов, а также информацию об изменениях величины нераспределенной прибыли (то есть непокрытого убытка) организации;

- отчет о движении денежных средств — анализирует разницу между оттоком и притоком денежных средств за конкретный отчетный период.

Требования и структура, примеры

Бухгалтерский баланс

Бухгалтерский баланс является основным для иных видов документации отчетом. Это также и финальный этап среза работы организации. В составе бухгалтерского баланса находятся пассивы и активы, которые показывают, какие средства есть у организации, хватит ли денежных средств для покрытия всех расходов.

Информация в балансе группируется в форме показателей по различным остаткам на счетах бухгалтерского учета. В процессе составления баланса необходимо придерживаться важного правила: актив равен пассиву. Соблюдение такого правила показывает точность и правильность учета в компании. На базе бухгалтерского баланса анализируют показатели в их динамике, а также изменение удельного веса всех статей баланса за сравниваемые периоды. Также совершается анализ платежеспособности и ликвидности организации.

Требования к бухгалтерскому балансу

Эти требования прописаны в законодательных, нормативных актах. К бухгалтерскому балансу предъявляются следующие требования:

- Достоверность. Так достоверным можно считать такой баланс, который сформирован на основе информации бухгалтерского регистра. Они, в свою очередь, были сформированы на основе первичной документации, которая подтверждает факт экономической деятельности экономического субъекта. Важной процедурой перед созданием бухгалтерского баланса можно назвать процесс сверки собственных записей по счетам как синтетического, так и аналитического учета.

- Реальность. Бухгалтерский баланс будет реальным только тогда, когда оценка статей его будет соответствовать информации объективной реальности. Отметим также, что баланс может быть достоверным, но в это же время не быть реальным. К примеру, в бухгалтерскому балансе отражается дебиторская задолженность, которая не может быть погашена. Данный баланс является правдивым, однако не является реальным.

- Единство. Бухгалтерский баланс можно назвать единым тогда, когда его содержание формируется на единых оценочных принципах, а также при помощи учета факторов экономической жизни предприятия. То есть во всех подразделениях организации используют единообразные счета, методики, номенклатуры, а также способы ведения бухгалтерского учета.

- Преемственность. Каждый следующий бухгалтерский баланс экономического субъекта должен быть построен на предыдущем. Так большая часть заключительного бухгалтерского баланса, который формируется на 31 декабря периода отчета, должен соответствовать первоначальному балансу, который был сформирован на 1 января следующего периода отчета.

- Ясность. Ясным может считаться бухгалтерский баланс, доступный для понимания всем лицам, которые заинтересованы в деятельность организации. Эти лица формируют его и используют (собственники, бухгалтера, инвесторы и другие).

Структура бухгалтерского баланса

Бухгалтерский баланс обладает следующей структурой:

- В балансе находят отражение остатки по всему спектру счетов бухгалтерского учета на период отчетной даты. Данные показатели приводятся в документе в конкретной группировке. У бухгалтерского баланса есть две части: пассив и актив. Сумма пассивов баланса должна быть равна сумме активов.

- В активе балансы должны быть включены два раздела: «Внеоборотные активы» (раздел I) и «Оборотные активы» (раздел II).

- В пассиве баланса должно находиться три раздела: «Капитал и резервы» (раздел III), «Долгосрочные обязательства» (раздел IV), «Краткосрочные обязательства» (раздел V).

- Каждый раздел баланса состоит из групп статей (подразделов). В них отражают виды активов, а также обязательства организации. В подразделы входят отдельные статьи — строки, которые нужны для расшифровки показателей баланса.

Представим пример бухгалтерского баланса по структуре.

Структура части баланса по активам

Актив

I. ВНЕОБОРОТНЫЕ АКТИВЫ

- нематериальные активы;

- результаты исследований и разработок;

- основные денежные средства;

- доходные инвестиции в материальные ценности;

- финансовые инвестиции;

- отложенные налоговые активы;

- иные внеоборотные активы;

- итог по разделу I.

II. Оборотные активы

- запасы;

- налог на добавленную стоимость по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения;

- денежные средства;

- иные оборотные акты;

- итог по разделу II.

БАЛАНС

Структура части баланса по пассивам

Пассив

III. Резервы и капитал

- уставный капитал (уставный фонд, складочный капитал, вклады партнеров);

- собственные акции, которые были выкуплены у акционеров;

- переоценка внеоборотных активов;

- добавочный капитал (приводится без переоценки);

- резервный капитал;

- нераспределенная прибыль (то есть непокрытый убыток);

- итог по разделу III.

IV. Долгосрочные обязательства

- объем заемных средств;

- отложенные налоговые обязательства;

- резервы под условные обязательства;

- иные обязательства;

- итог по разделу IV.

V. Краткосрочные обязательства

- заемные средства;

- кредиторская задолженность;

- доходы будущих периодов;

- резервы будущих расходов;

- иные обязательства;

- итог по разделу V.

БАЛАНС

Бланк бухгалтерского баланса:

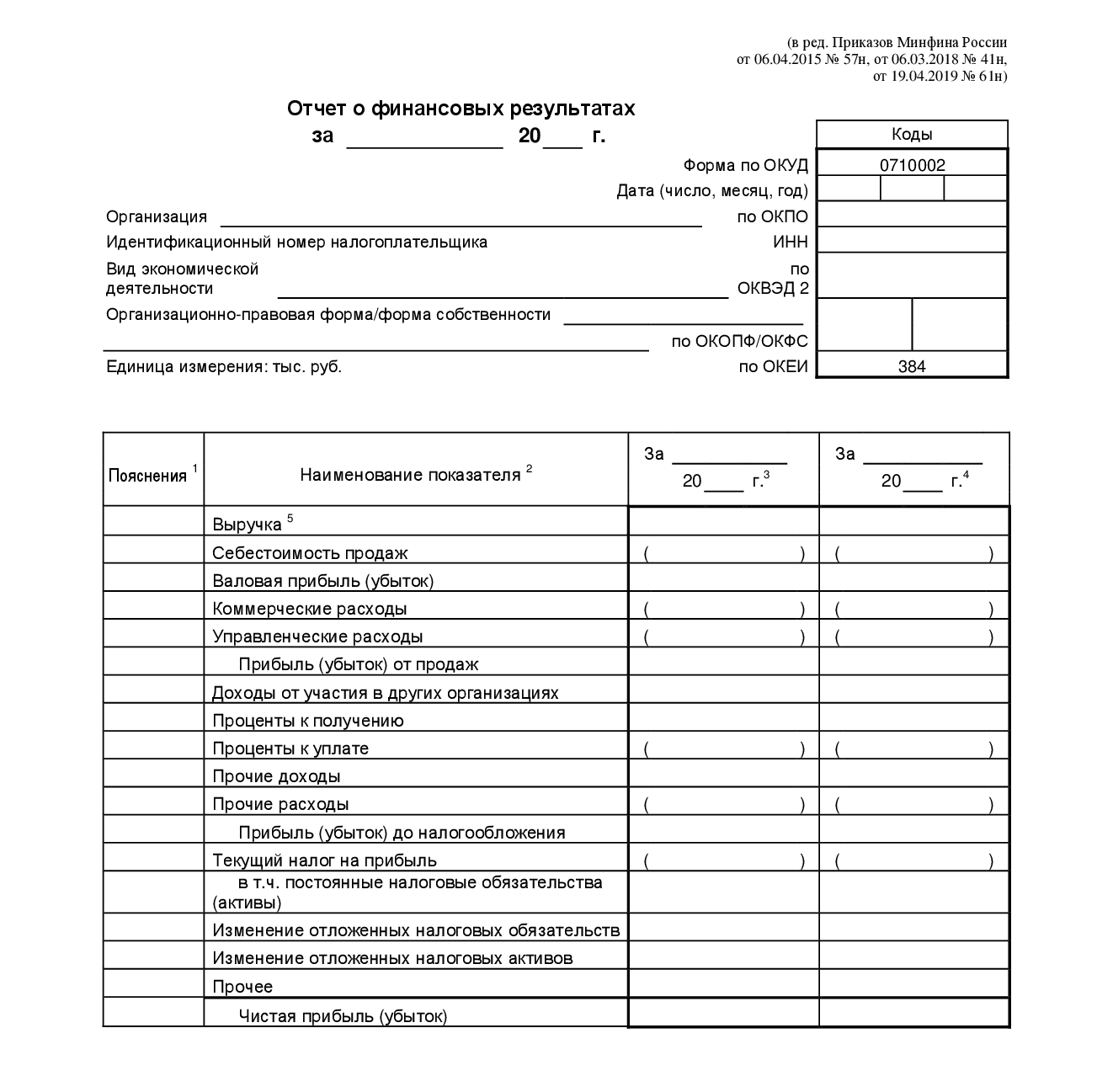

Отчет о финансовых результатах

Отчет о финансовых результатах четко показывает объем доходов и расходов организации за отчетный период, а также итоги за отчетный период — убыток и прибыль. Документ накапливает информацию по показателям коммерческих затрат, выручке, себестоимости реализации и других.

Отчет о финансовых результатах возможно анализировать на изменение параметров в динамике. На основе информации о выручке можно сделать анализ деловой активности организации.

Законодательством было установлено, что должно быть включено в пример заполнения отчета о финансовых результатах в обязательном порядке:

- Количество выручки, которая получена за год.

- Себестоимость продаж в компании.

- Коммерческие и управленческие расходы компании.

- Валовая прибыль\убыток за отчетный период.

- Уплаченные и полученные проценты.

- Иные расходы и доходы за год.

- Убыток или прибыль от реализации.

- Общий уровень прибыли или убытка до процесса налогообложения.

- Изменение за год отложенных налоговых обязательств и активов.

- Чистый убыток или прибыль.

- Иная информация справочного характера.

Каждую итоговую сумму получают при помощи сложения\вычитания промежуточных величин. К примеру, для того, чтобы найти сумму валовой прибыли, необходимо взять два промежуточных показателя: себестоимость продаж и выручку. Потом нужно от выручки отнять себестоимость.

Промежуточные значения, которые также участвуют в расчетах со знаком «минус», необходимо указывать в круглых скобках. Некоторое количество показателей находится всегда в скобках. Например, проценты к уплате, коммерческие расходы и иные. Однако есть и такие, которые способны стоять либо без скобок, либо в скобках. Это может быть, к примеру, убыток\прибыль до налогообложения.

Все строки обладают колонкой «Пояснения». В данной колонке ставится номер пояснения, в нем раскрывается информацию по этой строке. Так, к примеру, если информация о выручке находится в справке с номером 15, то перед строчкой «выручка» необходимо поставить 15.

В прошлом в отчете о финансовых результатах было допустимо заполнять строки как в тысячах, так и в миллионах рублей. Однако сейчас есть только один вариант — в тысячах.

Приведем инструкцию по заполнению отчета о финансовых результатах.

В 2020 году показатели какой-то организации были такими:

- Выручка составляла 12 000 000 рублей (в том числе НДС 20%, что составляет от этой суммы 2 000 000 рублей).

- Закупочная стоимость товара была 6 000 000 рублей (в том числе НДС 20 % от этой суммы, что составляет 1 000 000).

- Коммерческие расходы (на зарплату сотрудникам и на складские помещения) составляют 1 500 000 рублей.

- Проценты к уплате (за использование банковского кредита) составляют 500 000 рублей.

- Настоящий налог на прибыль составляет 600 000 рублей.

В компании не было применено ПБУ 18/02, не сформировано ОНО, ОНА, ПНР, ПНД. Итоговые показатели от бухгалтера будут такими:

- Валовая прибыль составляет 5 000 000 рублей.

- Прибыль от продаж составляет 3 500 000 рублей.

- Прибыль до налогообложения составляет 3 000 000 рублей.

- Чистая прибыль составляет 2 400 000 рублей.

Отчет о финансовых результатах в виде таблицы будет выглядеть следующим образом:

|

Пояснение |

Наименование показателя |

За 2020 год. |

|

- |

Выручка |

10 000 |

|

- |

Себестоимость продаж |

(5 000) |

|

- |

Валовая прибыль (убыток) |

5 000 |

|

- |

Коммерческие расходы |

(1 500) |

|

- |

Управленческие расходы |

- |

|

- |

Прибыль (убыток) от продаж |

3 500 |

|

- |

Доходы от участия в иных организациях |

- |

|

- |

Проценты к получению |

- |

|

- |

Проценты к уплате |

(500) |

|

- |

Иные доходы |

- |

|

- |

Иные расходы |

- |

|

- |

Прибыль (убыток) до налогообложения |

3 000 |

|

- |

Налог на прибыль |

(600) |

|

- |

В том числе настоящий налог на прибыль |

(600) |

|

- |

Отложенный налог на прибыль |

- |

|

- |

Прочее |

- |

|

- |

Чистая прибудь (убыток) |

2 400 |

Бланк отчета о финансовых результатах:

Отчет об изменениях капитала

Данный тип документации служит для пояснения операций, которые привели к изменениям в размере капитала компании. Его заполняют в тех случаях, когда в отчетном периоде существовали операции как выпуск акций или увеличение уставного фонда.

Структура отчета об изменениях

В отчете об изменениях капитала существует три раздела:

- Раздел I «Движение капитала».

- Раздел II «Корректировка из-за изменения учетной политики\исправления ошибок».

- Раздел III «Чистые активы».

Ответ об изменениях капитала нужно составлять по форме, которая утверждена приказом Минфина от 02.07.2010 № 66н.

Этот тип отчетной документации возможно заполнить двумя способами:

- Используя коды строк, если документацию организация сдает в органы статистики\инспекцию.

- Не используя кодировку строк, если документация нужна для внутреннего использования.

Как заполнять отчет об изменениях капитала?

Самое основное требование к заполнению такого вида отчета — отрицательные величины должны быть записаны без знака «минус». Эти значения должны быть указаны в скобках. Если в компании нет информации бухгалтерского учета для отражения, в строках таблицы ставят прочерк или оставляют поле пустым.

Для начала необходимо заполнить титульный лист с указанием отчетного периода, названия организации, формы собственности + ИНН, наименованием вида деятельности, а также код по ОКВЭД2.

Раздел 1 включает в себя две части. В первой части прописываются показатели за прошлый год. Во второй части прописывают такие же показатели, но уже за отчетный год. В этом разделе отражается информация о следующих изменениях (представим в виде списка):

- Уставного капитала счет 80.

- Собственных акций, которые были выкуплены у акционеров счет 81.

- Добавочный капитал счет 83.

- Резервный капитал счет 82.

- Нераспределенная прибыль (или непокрытый убыток) счет 84.

Во втором разделе необходимо заполнить информацию о корректировке капитала за отчетный период, а также за два последних года. Показатели Отчета об изменении капитала за отчетный период, а также за два прошлых должны быть сопоставимыми.

Если в отчетном году были выявлены серьезные ошибки прошлых отчетных периодов или же поменялась учетная политика компании, может возникнуть несопоставимость показателей. В таком случае необходимо сделать корректировку, исходя из данных, которые есть в этом отчетном году. При этом отчет об изменении капитала за прошедшие два года менять не стоит.

В третьем разделе приводятся данные о величине чистых активов по состоянию на 31 декабря отчетного года и двух прошедших лет. Порядок оценки чистых активов был утвержден приказом Минфина России от 28.08.2014 №84н.

Порядок расчета чистых активов будет такой:

- из суммы активов, которые отражены в балансе, необходимо вычесть обязательства;

- в расчет необходимо включить будущие доходы;

- исключением будут случаи, когда доходы получает компания из государственной помощи\безвозмездного имущества.

Бланк отчета об изменении капитала:

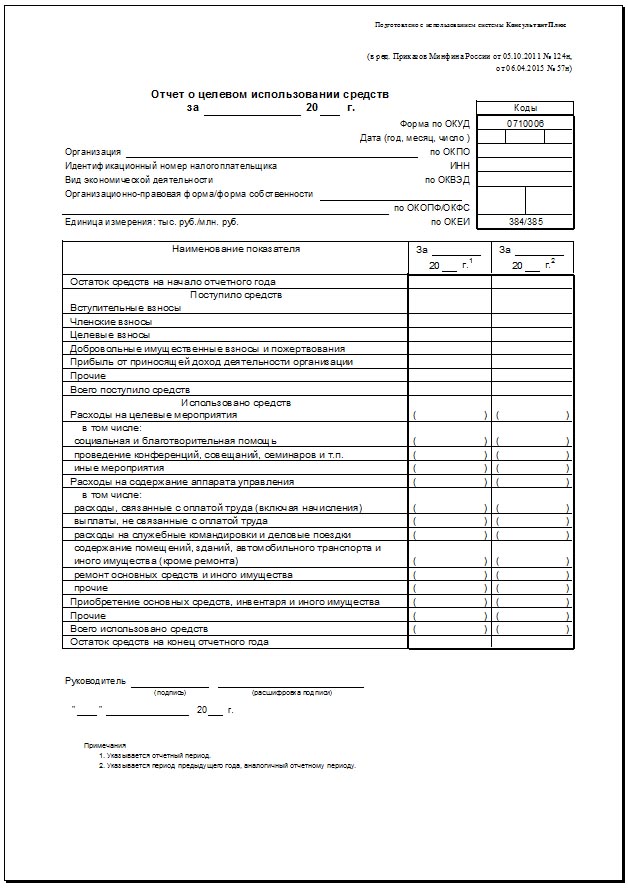

Отчет о целевом использовании средств

Отчет о целевом использовании средств необходим для того, чтобы отразить информацию по использованию полученных средств. На основе этого делают выводы о правильности использования средств. Часто такой тип документации используют некоммерческие организации для того, чтобы проинформировать об использовании денежных средств со взносов и иных безвозмездных денежных поступлений.

Порядка заполнения отчета о целевом использовании денежных средств ни в одном документе не приводится. Логика заполнения прослеживается из содержания документа, а также примечаний, которые есть под основной таблицей.

Перед основной таблицей должны быть данные об лице, которое делает отчет. Приводят его наименование, коды с основной информации о лице: ИНН, ОКПО, ОКОПФ, ОКВЭД, ОКФС. Также прописывают сведения о годе отчета, дату создания и устанавливают единицу измерения показателей.

Цель заполнения основной таблицы — отражение при учете аналитики поступлений-убытков процесса изменения остатка средств целевого финансирования, которые были учтены в организации. При этом нужно сравнивать данные текущего и прошедшего годов.

Структура отчета о целевом использовании средств

В нижней и верхней строках таблицы указывают информацию об остатках денежных средств на начало и конец отчетного года. Промежуточные строки можно разделить на два раздела:

- со сведениями о поступлениях;

- о расходовании полученных денежных средств.

Для каждой из групп существуют бланки, они приводятся в приказе Минфина №66н. В этих бланках предлагается конкретная разбивка строк по аналитике, которая ориентирована на наиболее часто появляющиеся основания для расходования и поступления. В полной форме по данным соображениях выделяются:

- в поступлениях — строки для членских, вступительных и целевых взносов; добровольно вносимых денежных средств; доходов, которые были получены в результате деятельности лица; иных полученных денежных средств;

- в расходной части — строки для информации об использовании денежных средств на цели, ради которых юридическим лицом было получено соответствующее финансирование, с выделением в них информации о расходах на социальную помощь и благотворительность, мероприятия информационного характера, другие процедуры; содержание самой отчитывающейся компании с выделением в них информации о затратах на оплату труда, другие выплаты, содержание и ремонт имущества, командировки, другие траты; покупку имущества; другие расходы.

В упрощенном виде в поступлениях объединяются сведения о взносах и добровольно вносимых средствах, а в расходной части нет детализации четырех главных групп строк. Более того, упрощенная форма отличается отсутствием итоговых цифр, которые относятся к расходам и поступлениям.

Бланк отчета о целевом использовании средств:

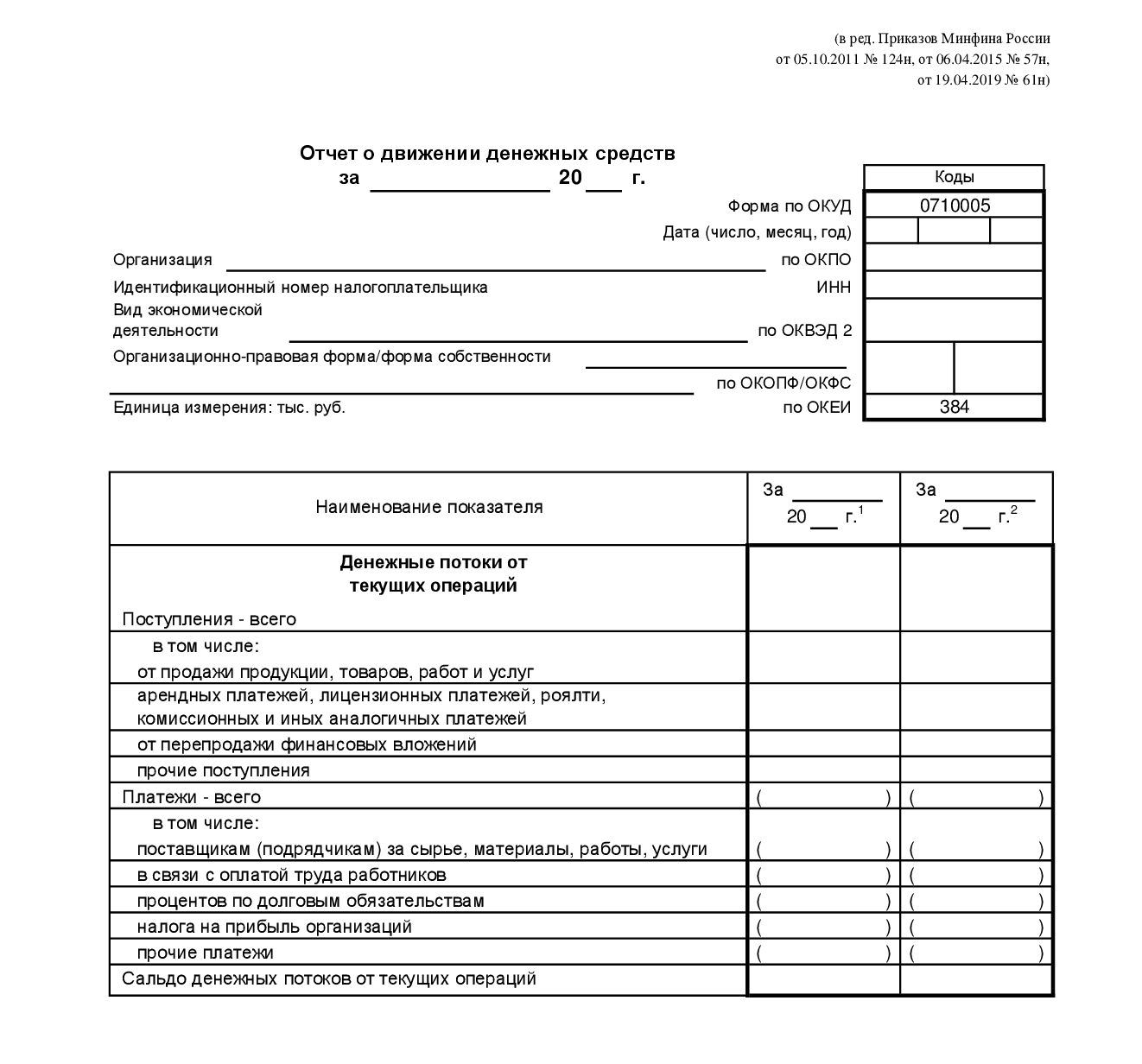

Отчет о движении денежных средств

Ответ о движении денежных средств отражает сведения о движении денежных потоков в организации, поступлений на счет вместе с источниками поступлений.

Бланк отчета о движении средств был утвержден приказом Минфина от 02.07.10 №66н. Правила составления устанавливаются ПБУ 23/2011 в «Отчете о движении средств».

В документе три раздела. В них по отдельности учитываются движения по настоящей финансовой и инвестиционной деятельности компании. На основе сведений документа выявляют изменения показателей по той или другой статей.

В первом разделе отражаются денежные потоки от текущих денежных операций. Среди операций — выручка, платежи по обычной деятельности организации. По итогу данных операций формируют прибыль (убыток) от продаж.

Во втором разделе отражаются денежные потоки от инвестиционных денежных операций. Среди них — продажа и покупка транспортных средств, оборудования и других. Также финансовые вложения, исключая покупку денежных эквивалентов и вложений, которые предназначены для перепродажи в краткосрочной перспективе.

В третьем разделе отражаются потоки от денежных операций. Среди них — вклады учредителей, банковские кредиты, поступления от выпуска акций и других.

Правила и требования заполнения отчета о движении денежных средств

- Денежные поступления от продажи товара, основных средств и иного отражается без НДС. Платежи поставщиками и подрядчикам отражаются также без НДС.

- Акцизы и НДС отражаются по отдельности, в свернутом виде, в рамках денежных потоков от текущих операций. Отражают весь НДС (или акцизы), который предъявляется покупателям, его сравнивают с суммой входного НДС (или акцизов). Если налог предъявленный больше входного, разницу показывают по строке 4119 «Прочие поступления». Если он меньше, то разницу показывают по строке 4129 «Прочие платежи».

- Выданную сумму зарплат (с учетом НДФЛ), а также оплаченные страховые взносы отражаются по строке 4122 «В связи с оплатой труда работников».

- Налог на прибыль отражают отдельно по строке 4124 «Налог на прибыль организаций». Другие налоги (кроме НДС, НДФЛ, акцизов) суммируются, их отражают при помощи введенной строки — к примеру, 4125 «Иные налоги и сборы».

Бланк отчета о движении денежных средств:

Приложение к бухгалтерскому балансу

Приложение к бухгалтерскому балансу дается в качестве пояснения по статьям. Для заполнения используется стандартизированный тип приложения к бухгалтерскому балансу. Для приложения используется бланк формы 5.

Он объединяет 8 разделов. Каждый из разделов представлен таблицами (от 1 до 4-х). В графах таблицы отражаются данные о движении активов, а также средств компании, которые были в отчетном периоде. Этот документ составляется на усмотрение организации, допускается внесение информации не во все разделы приложения.

Специфика заполнения приложения к бухгалтерскому балансу

В таблице 1 «Нематериальные активы и расходы на НИОКР» существует пять подразделов:

- Движение и наличие нематериальных активов.

- Первоначальная стоимость нематериальных активов, созданных компанией.

- Нематериальные активы, стоимость их погашена.

- Наличие и движение итогов НИОКР.

- Неоформленные и неоконченные НИОКР. Незавершенные операции по покупке нематериальных активов.

В приложении нужно отразить сведения бухгалтерского баланса из стр. 1110, 1120, 1190. Нужно также отразить информацию только об активах, которыми владеет компания. Активы, которые компания получила в свое временное пользование, включать не следует.

В таблице 2 «Основные средства» существует четыре таблицы:

- Движение и наличие основных средств.

- Незавершенные капитальные вложения.

- Изменение стоимости основных денежных средств в результате достройки, дооборудования или реконструкции.

- Иное использование основных денежных средств.

Данный раздел нужен для раскрытия значений стр. 1150, 1160, 1190 бухгалтерского баланса, для отражения незавершенных капитальных денежных вложений компании.

В таблице 3 «Финансовые вложения» существует два подраздела:

- Движение и наличие финансовых вложений.

- Иное использование финансовых вложений.

Используют для пояснения строк 1170, 1240 бухгалтерского баланса с информацией по материальным вложениям компании во внеоборотные и оборотные активы.

В таблице 4 «Запасы» существует два раздела:

- Движение и наличие запасов.

- Запасы в залоге.

Тут нужно классифицировать запасы по видам или группам, дополнительно указать запасы, которые заложены.

В таблице 5 «Дебиторская и кредиторская задолженности» существует четыре направления:

- Движение и наличие дебиторской задолженности.

- Просроченная дебиторская задолженность.

- Движение и наличие кредиторской задолженности.

- Просроченная кредиторская задолженность.

Тут поясняют бухгалтерский баланс стр. 1230, 1410, 1450, 1510, 1520, 1550.

В таблице 6 «Затраты на производство» нужно прописывать пояснения к отчетности о финансовых результатах. Тут нужно подробно раскрыть сведения строк 2120, 2210, 2220 из этого документа. В таблице 7 «Оценочные обязательства» нужны для пояснения стр. 1430, 1540 об обязательствах, которые были взяты организацией на срок до года и более.

Таблица 8 «Обеспечение обязательств» отражает сведения о суммах обеспечения, которые были получены или выданы компанией. В таблице 9 «Государственная помощь» раскрываются сведения из строки 1530 бухгалтерского баланса. Это информация о бюджетных кредитах, которые получаются в форме краткосрочных и долгосрочных займов.

Кроме данных разделов в документации приводят сведения об изменениях и особенностях учетной политики организации, о разных договорах и обязательствах компании и других моментах.

Куда и когда нужно представить бухгалтерскую отчетность

Промежуточная финансовая (бухгалтерская) отчетность дается заинтересованным лицам в период, которые установлен законодательством, учредительными документами, договорами, решениями владельца экономического субъекта (согласно п. 3 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ, а также п. 49 ПБУ 4\99).

Годовая финансовая (бухгалтерская) отчетность должна быть предоставлена всеми компаниями (кроме компаний из государственного сектора и ЦБ РФ):

- в орган государственной статистики по месту государственной регистрации не позднее трех месяцев после истечения отчетного периода в порядке, которые был установлен Приказом Росстата от 31.03.2014 № 220. Вместе с обязательным вариантом годовой финансовой отчетности нужно предоставить аудиторское заключение в период не позднее 10 рабочих дней со дня предоставления отчета (обязательно не позднее 31 декабря отчетного года);

- в налоговый орган по месту расположения организации не позднее трех месяцев после истечения отчетного года.

Ответственность за нарушение законодательства в области финансовой (бухгалтерской) отчетности

В случае нарушения срока предоставления годового бухгалтерского отчета в налоговую на компанию накладывают штраф по пункту 1 статьи 126 НК РФ в размере 200 рублей за каждую форму, которая была не предоставлена. Также на должностное лицо данной компании может быть оштрафовано на 300-500 рублей, согласно пункту 1 статьи 15.6 КоАП РФ.

За нарушение срока представления годовой финансовой отчетности в орган государственной статистики на бизнес может быть наложен штраф от 3 000 до 5 000 рублей по статье 19.7 КоАП РФ, а должностное лицо данной компании может быть оштрафовано на 300-500 рублей.

Искажение статьи или строки формы финансовой отчетности не менее чем на 10 процентов ведет к наложению штрафа на должностных лиц в размере от 2 до 3 тысяч рублей. Исключением являются случаи, когда ошибки исправляются до утверждения финансовой отчетности.

Заметили ошибку?

Выделите текст и нажмите одновременно клавиши «Ctrl» и «Enter»

Нашли ошибку?

Текст с ошибкой:

Расскажите, что не так